在国家支持民企“走出去”和“一带一路”的方针指引下,越来越多的中国企业参与到海外市场的竞争中,从最开始的海外EPC建设到后来的BOT、PPP,再到投资、并购,无不显示着企业们希望走向世界的雄心和决心。

环保行业当然也是如此。随着“一带一路”“环保南南合作”等国家规划和国际趋势的引导和带动,近期环保企业“走出去”的动作频频。最为人津津乐道的就是首创集团对新西兰TPI NZ近50亿元的天价并购。今年以来,又不断有环保企业并购海外企业的消息公布。

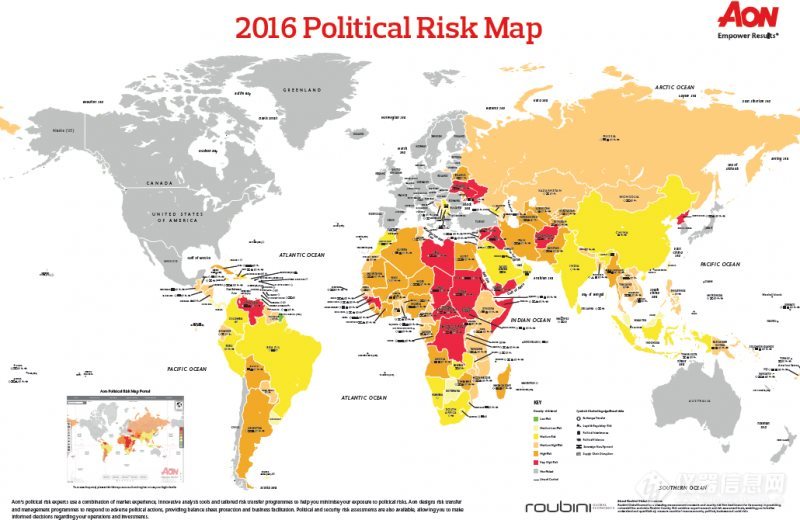

中国环保企业投资海外,包括项目投资和收并购,其风险不言而喻,从图1可以看出,2013-2015年间,几家环保上市公司境内外营收的差值基本在零线附近变化,历年海外营收毛利率高于和低于境内营收毛利率的企业数也大体相当。所以海外市场并不是外来的和尚好念经,企业需要考虑的风险因素比国内还多得多。

图1 环保上市公司海外营收毛利率与国内营收毛利率差值

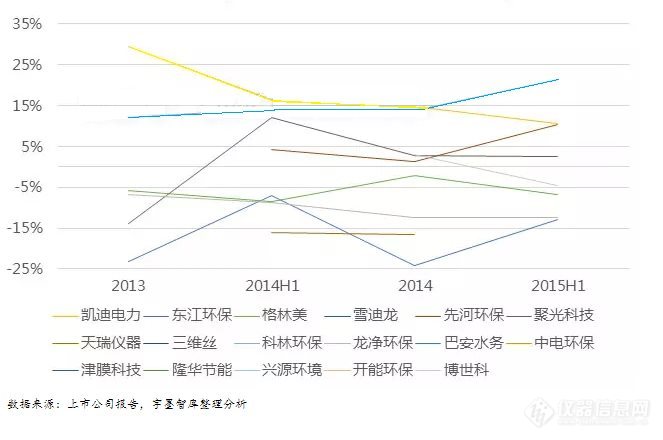

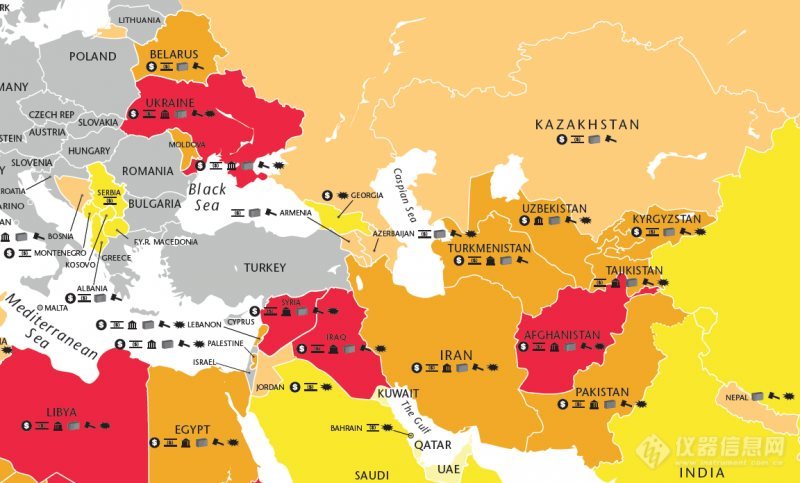

首先要考虑的就是国家政治风险,排第一的当然是政治暴动,安全都没有保证当然就不要提投资收益了。需要注意的就是ISIS和博科圣地组织所在地区及其渗透性区域,主要体现在中东和非洲。图2和图3分别为中东和非洲政治风险地图,主要的高危险区域都集中在这两大板块。

图2 中东地区政治风险地图

图3 非洲地区政治风险地图

在政治风险中,除了政治暴动,还有政府干预以及主权违约。政治干预的风险主要存在于经济和政治领域,比如国有化和土地征用。前两点很容易辨别,而主权违约是企业需要考虑的重点。尤其如今PPP项目大热,确认投资区域的边界条件、政府资金保障等极为重要。在政府把控力薄弱、经济条件不稳定的国家和区域,政府违约有时不仅仅是政府本身的因素,还涉及当地金融环境恶化、外汇储备不足等。尤其对于环保投资项目来说,项目业主一般为当地政府,那么政府的可偿还能力,以及政府的人员变动,党派纷争都可能直接影响项目的投资收益、开工日期、运营期限等。

经济风险主要表现在货币风险,也就是由货币汇率波动而造成的风险,所以投资前需要评估该国货币大规模贬值和外汇管制的风险。在海外投资项目中必然涉及到结算货币。在国际项目中一般为美元结算,但不乏一些项目国以各种原因,如资本管制或美元储备短缺等,要求以本国货币结算,而当本国货币又存在汇率不稳定性时,此项目的经济风险将增高。很多拉丁美洲国家倾向于此种方式,委内瑞拉尤需引起注意。东非国家由于较低的能源与食品支出,导致货币风险较之前有所降低,但非洲的安哥拉、加纳、尼日利亚和赞比亚的此项风险在2016年有上升趋势。

商务及法律风险。在企业收购、并购和投资项目中会涉及此项风险。比如在当地设立项目公司的各种程序办理的难易程度、效率高低,以及相关资质都影响着项目的进度。比如在土耳其,外国环保公司如果没有当地的垃圾收购、处理许可和相关资质,是不能参与垃圾处理项目的。解决这一问题的有效方法就是寻找到当地强有力地中介机构,或与当地公司形成JV联合投标。再比如印度市场,它不像印尼等东南亚国家早就实施了西方的一套完整、规范的招投标体系,他们的环保市场需求极大,但管理混乱,不仅没有完善的项目运行体系,连最基本的行业标准也缺乏,但他们却希望直接“拿来主义”,拿美国、欧洲的处理标准来编制标书,可政府办事效率低下,延标屡见不鲜,这就会让投资企业在技术、商务和人力方面都耗资巨大。

技术风险,一般来说不同国家所用的行业标准都不同,而中国的国标GB在很多地区都得不到认可。比如某大型中资环保企业曾参加东欧某燃煤电厂配套脱硫脱硝项目投标工作,在技术澄清阶段无法回答业主咨询单位提出的,如何监测石灰石浆液池中气泡的消除情况。我方的技术人员惊讶于怎么连这样简单的问题都问,直接打开看看就好了嘛,而对方的工程师也惊讶于我们竟然只是看一看而没有任何监控设备。如此强烈的对比验证了技术风险管控的重要性。

区域市场风险。国外市场的基础原材料价格、进出口费用、外国人工成本等都是海外项目需要考虑的方面。很多中国企业在这些方面都犯了“想当然”的毛病,以为在国内成本上直接加一个系数就万事大吉。比如国内某大型环保公司中标的某中东项目,合同报价是结合国内最贵项目造价乘以系数完成,但等到项目实施才发现其数值和真实情况相差甚远。当地全是沙漠,连最基本的基础设施,比如公路,都没有,更不要提钢材、水泥等建设项目必须的原材料了,当这些材料都需要进口的时候可不是一个简单的系数可以包住的。又比如某中资企业的印尼给水项目,由于对当地环境把握不准确导致项目一拖再拖。大家都知道,给水项目的很大工作量在于给水管道的铺设,但印尼是土地私有化国家,政府不可能强制征收土地,那么项目部要面对的不仅仅是业主,而是整个沿线的土地所有者。可想而知项目推进将会是一个多么漫长的过程。

中国环保企业的海外之路也是一步步摸索前进,最早起步的一批至今也还不到10年时间,上述风险也只是整个风险体系的凤毛麟角。因此环保企业走海外之路必须做好打持久战、打攻坚战的准备。